Стань самозанятым и зарабатывай легально!

- Регистрация за 15 минут. Минимальный учёт.

- Налоговый вычет всего 10 000 р.

Кто такие самозанятые?

Самозанятые — это те, кто работает на себя и не имеет наемных работников.

А еще — не имеет работодателя и подчиненных.

Самозанятые управляют

своей жизнью и бизнесом

4%

Самозанятость — новый налоговый режим, который позволяет всем работающим на себя легализовать доходы. Самозанятые платят налоги всего по двум ставкам — 4% с платежей физ.лиц и 6% — с платежей юр.лиц. Годовой доход самозанятых не должен превышать 2,4 млн руб.

6%

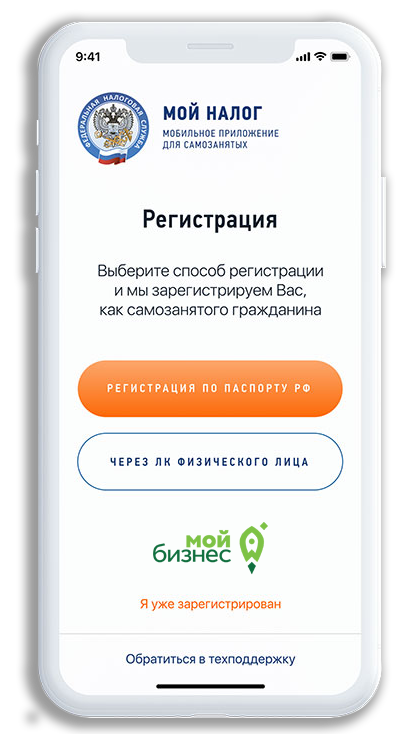

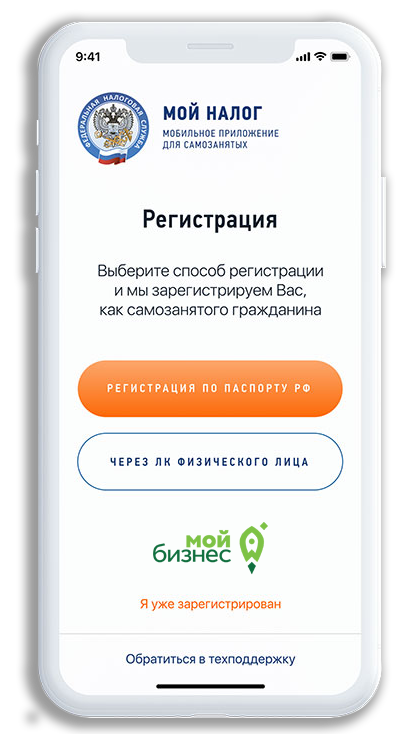

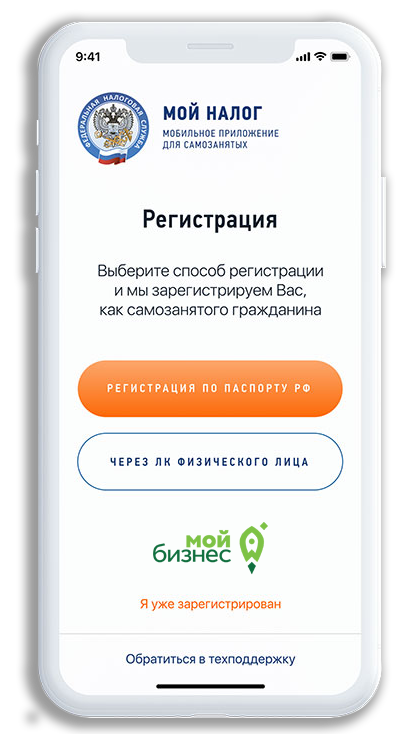

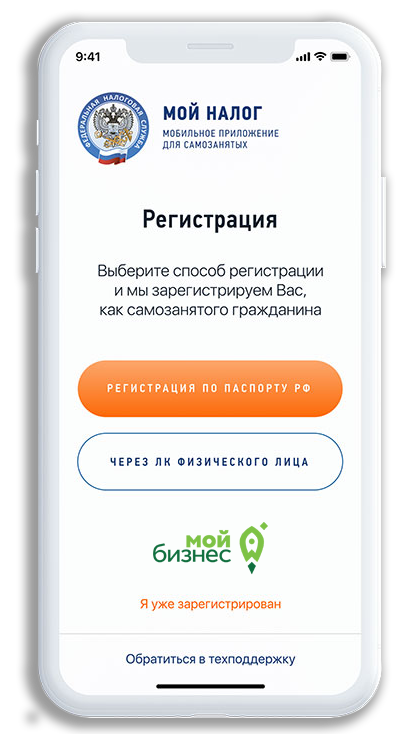

Скачайте приложение и станьте

самозанятым за пять минут

Приложение позволяет вести дела не выходя из дома…

КОМУ ПОДХОДИТ ЭТОТ НАЛОГОВЫЙ РЕЖИМ?

Новый спецрежим могут применять физлица и индивидуальные предприниматели (самозанятые), у которых одновременно соблюдаются следующие условия:

Налог на профессиональный доход можно платить и при осуществлении других видов деятельности, если соблюдаются все условия, предусмотренные Федеральным законом от 27.11.2018 № 422-ФЗ.

Кто может быть самозанятым?

Кого считать самозанятым гражданином? Законодательство не утвердило перечень профессий, при которых физлицо может претендовать на льготный налоговый режим при самозанятости. В законе приведены критерии, которым должен соответствовать гражданин РФ или страны ЕАЭС, чтобы зарегистрироваться как самозанятый.

- Использует собственные профессиональные навыки для получения прибыли.

- Ведет деятельность на территории участвующих в проекте регионах.

- Декларирует доходы, полученные не от работодателя по трудовому договору.

- Не имеет штат наемных сотрудников для выполнения работ, услуг.

- Общий доход нарастающим итогом не превышает 2,4 млн рублей в год.

Кто же не может стать самозанятым гражданином в 2019 году? Новый налоговый режим недоступен для тех, кто занимается:

- перепродажей товаров и имущественных прав. На новом режиме разрешено продавать только собственную продукцию;

- реализацией подакцизных товаров и товаров с обязательной маркировкой (алкоголь, табак, бензин и т.д.);

- добычей и/или реализацией полезных ископаемых;

- сдачей в аренду нежилой (коммерческой) недвижимости (п. 3 ч. 2 ст. 6 Закона № 422-ФЗ);

- посреднической деятельностью по договорам поручения, комиссии, агентирования;

- доставкой товаров с приемом (передачей) платежей за них в интересах других лиц (ч. 2 ст. 4 Закона № 422-ФЗ).

Насчет двух последних пунктов есть исключение: если при расчетах за доставляемые товары самозанятый применяет зарегистрированную на продавца онлайн-кассу, то он может применять новый режим.

Если хотя бы один из запрещенных видов деятельности присутствует, перейти на новый режим нельзя – даже по другим, разрешенным видам. Это значит, что как только самозанятый начал заниматься чем-то из приведенного списка, он сразу утрачивает право на новый режим.

*Для предпринимателей также есть дополнительные ограничения.

Наша задача состоит в том, чтобы поддержать действующих предпринимателей и подтолкнуть, указать дорогу тем, кто только стоит у истоков предпринимательского пути.

Самозанятость – новое, весьма интересное направление деятельности, где у человека нет работодателя и наемных сотрудников.

Люди, намеренные стать самозанятыми, должны понимать, что государство заинтересовано в поддержке их деятельности, это обусловлено минимальной налоговой ставкой. Условия налогообложения не будут меняться на протяжении 10 лет! Эта гарантия закреплена в законе.

Владислав Ганжара

ДИРЕКТОР ФОНДА

Подведем итоги

НЕТ ОТЧЕТОВ И ДЕКЛАРАЦИЙ

Декларацию представлять не нужно. Учет доходов ведется автоматически в мобильном приложении.

МОЖНО НЕ ПЛАТИТЬ СТРАХОВЫЕ ВЗНОСЫ

Нет обязанности уплачивать фиксированные взносы на пенсионное и медицинское страхование.

ПРЕДОСТАВЛЯЕТСЯ НАЛОГОВЫЙ ВЫЧЕТ

Сумма вычета — 10 000 рублей.

Ставка 4% уменьшается до 3%,

ставка 6% уменьшается до 4%.

Расчет автоматический.

ВЫГОДНЫЕ НАЛОГОВЫЕ СТАВКИ

4% — с доходов от физлиц.

6% — с доходов от юрлиц и ИП.

Других обязательных платежей нет.

СОВМЕЩЕНИЕ С РАБОТОЙ ПО ТРУДОВОМУ ДОГОВОРУ

Зарплата не учитывается

при расчете налога.

Трудовой стаж по месту работы не прерывается.

ЧЕК ФОРМИРУЕТСЯ В ПРИЛОЖЕНИИ

Не надо покупать ККТ. Чек можно сформировать в мобильном приложении «Мой налог».

ЛЕГАЛЬНАЯ РАБОТА БЕЗ СТАТУСА ИП

Можно работать без регистрации в качестве ИП. Доход подтверждается справкой из приложения.

НЕ НУЖНО СЧИТАТЬ НАЛОГ К УПЛАТЕ

Налог начисляется автоматически в приложении.

Уплата — не позднее 25 числа следующего месяца.

ПРОСТАЯ РЕГИСТРАЦИЯ ЧЕРЕЗ ИНТЕРНЕТ

Регистрация без визита в инспекцию: в мобильном приложении, на сайте ФНС России, через банк или портал госуслуг.

Частые вопросы

Если у вас стались вопросы – вы можете позвонить нам на горячую линию.

Да, если у вас нет наемных работников — вы можете перейти на новый налоговый режим. Для этого нужно зарегистрироваться в приложении «Мой налог», а потом в личном кабинете налогоплательщика подать заявление о переходе на НПД по паспорту. В течение двух дней вы получите ответ. Подать заявление также можно лично в ФНС.

Наличными, перечислением на карту или электронный кошелек. В приложении «Мой налог» нужно только зафиксировать сумму и факт получения оплаты от клиента, а также указать от кого поступила оплата — физлицо или юрлицо.

Нет, не нужна. У самозанятого уже есть приложение «Мой налог».

Да, если у вас нет наемных работников — вы можете перейти на новый налоговый режим. Для этого нужно зарегистрироваться в приложении «Мой налог», а потом в личном кабинете налогоплательщика подать заявление о переходе на НПД по паспорту. В течение двух дней вы получите ответ. Подать заявление также можно лично в ФНС.